ソリューション中間申告PND51の考え方

中間申告PND51の考え方

12月決算の会社は8月に中間納税を終えたところだと思います。

皆さんの会社もしくは顧問の会計事務所ではどのように数字を考えていますか?

いくつかの方法がありますが、その前に前提となる税法知識を。

①基礎

上半期終了から2か月以内(電子申告は+8日)に申告します。

原則は一年間の業績を想定して、その半分に対し納税をします。

法人所得税率は原則20%、ただし中小企業は②の税率になります。

税務署からしたらPND51で50%の税金を、PND50で残り50%の税金を払ってくれれば理想です。

ただしタイには企業間取引にも源泉税がありますので、注意してください。

②中小企業の計算方法

タイ国の中小企業の定義は次の3つに全てあてはまる場合です。

・資本金500万バーツ以下

・売上高3000万バーツ以下

・資産3000万バーツ以下

中小企業税率は下記のとおりです。

・課税所得 30万バーツ以下 → 免税

・課税所得 30万バーツ超~300万バーツ以下 → 15%

・課税所得 300万バーツ超 → 20%

③中間申告実務のポイント

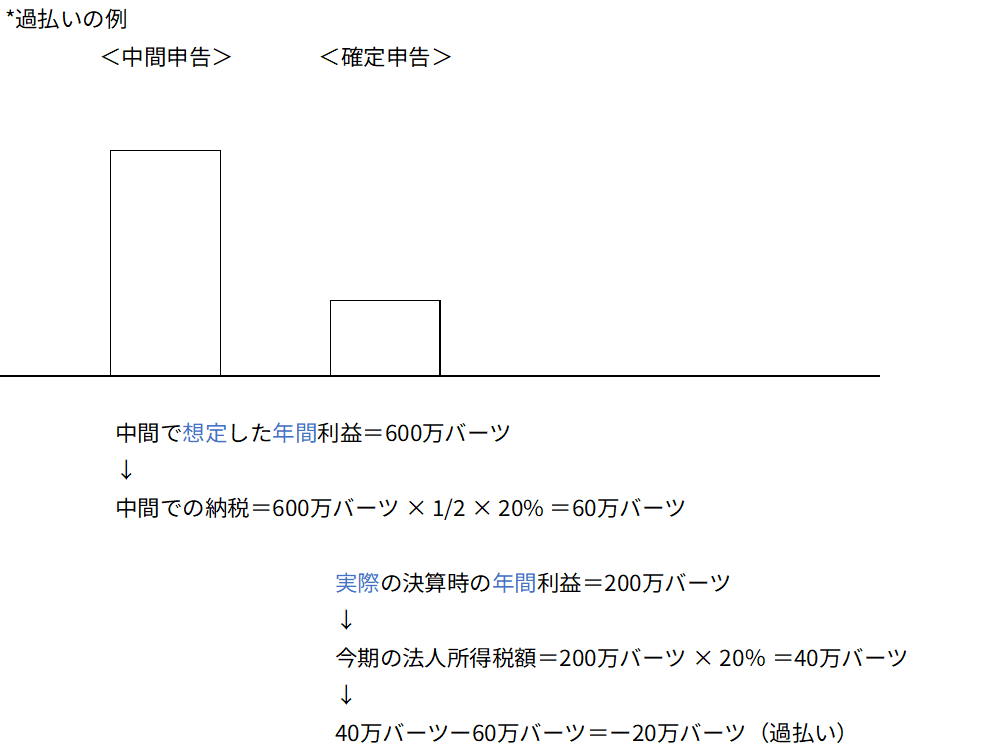

中間申告実務において考えなければいけないのは「過払い」と「延滞税」だけです。

過払いとは中間納税額>法人所得税年税額となるケースです。

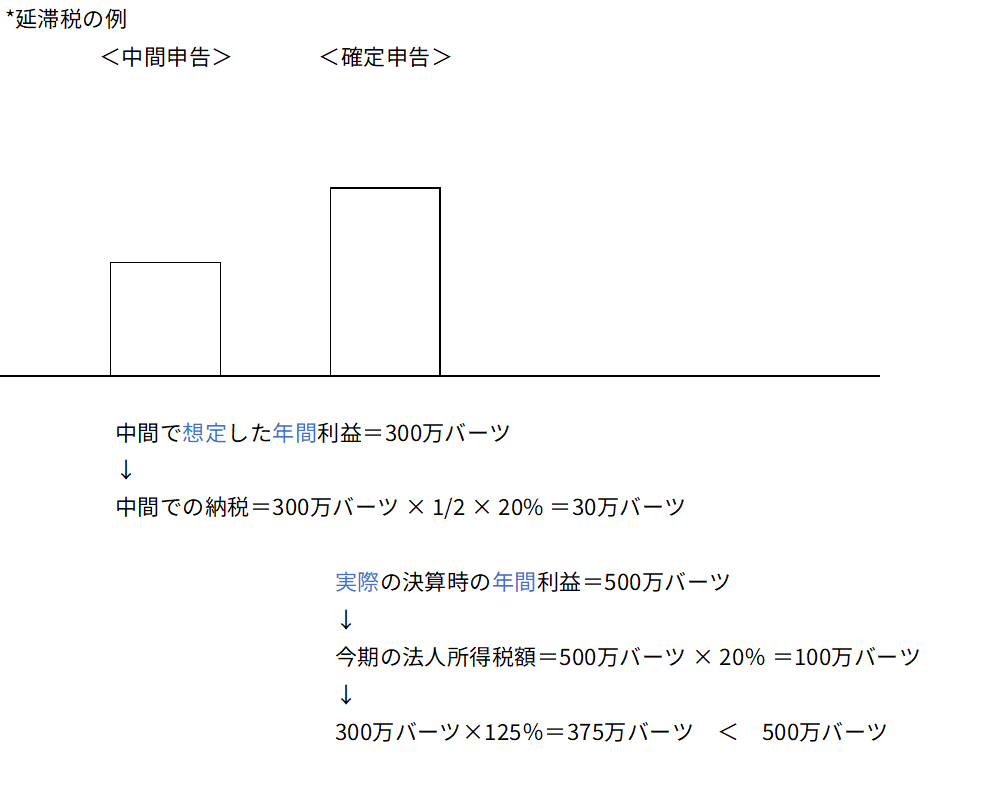

延滞税とは中間申告が過少申告となっている場合です。

具体的には中間で想定した年間利益×125%<今期の法人所得税額となる場合です。

(実際利益500万バーツ×半年1/2×税率20%)ー(中間納税額30万バーツ×125%)

=50万バーツー37.5万バーツ=中間時過少申告金額12.5万バーツ

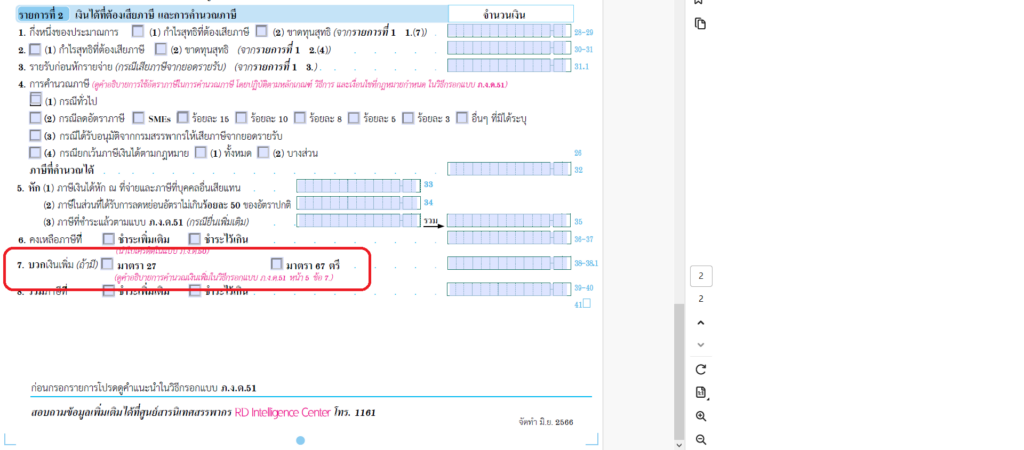

④2種類の延滞税

上記③の過少申告金額について延滞税を払わなければいけませんが、

申告書の延滞税の項目は2種類あります。

簡単に言うと

・税務署に指摘される前に自主申告すれば過少申告金額×月利1.5%×月数

→月数は中間申告期限の翌月から修正申告した月までで計算。日割はない

・税務署に指摘されて修正申告する場合は過少申告金額×20%

仮に12月決算企業が翌年1月に修正申告した場合、5か月目ですので

③の例で延滞税は自主申告で9,375バーツ、税務署指摘で25,000バーツとなります。

⑤1年間の業績を想定するにあたっての特例

歳入局通達(Paw.50/ป.50/2537)では、過少申告となった要因がアンコントローラブルなものであれば

延滞税は課さないとしています。

具体的には下半期に突如生じた固定資産の売却や急激な為替の変動によって生じた為替差益です。

とくに為替差益は円建てで親子ローンしているところなどでは現実的にあり得る問題です。

そのほか、前年の法人所得税申告PND50で生じた課税所得を今期の中間時年間想定利益としておけば、

125%ルールを除外できることも書かれています。

ここまでが前提となる税務知識です。

ポイントは自主申告の延滞税はそれほど大きな金額ではなく、

過払いとなることが一番もったいないということです。

これを中間申告実務に当てはめると

①赤字または繰越欠損金があるため、そもそも年税額が出ない

→気楽に今年の業績を予想。たとえば上半期実績の2倍で年間利益を想定

②毎月それほど利益が変動しない

→下半期実績をわずかに上半期実績より少ないものとして年間利益を想定

③去年より業績がいい

→去年のPND50の課税所得を年間利益に想定

④在庫表の精度が悪く、年明けまで業績が読めない

→在庫表の影響で最悪のケースを想定して年間利益を想定

→在庫表確定後に必要に応じて修正申告

⑤去年より業績が悪い

→精度高く今期の年間利益を検討する

⑥サービス取引が下半期に多い

→源泉徴収金額を考慮して年間利益を想定

Reezoteではこのような相談にもご対応可能です。